なぜ今、「統合思考経営」なのか?

~ESGを踏まえた長期にわたる価値創造のために~

「統合思考」に欠ける日本の統合報告書

Table of contents

前回 (1) は、ESG金融の主流化を背景として、「統合思考」の考え方と「統合思考経営」の定義を提示しました。今回は、日本企業の統合報告書から見える「統合思考」の到達水準です。

オクトパスモデルの意味するもの

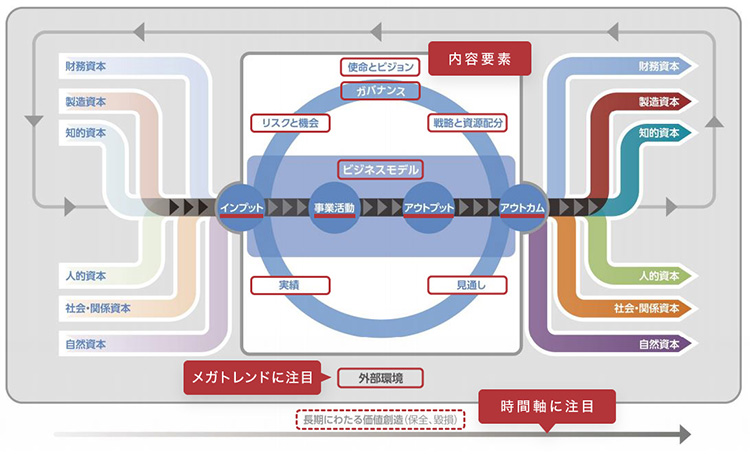

図表2は、IIRCの提唱する有名な「価値創造プロセス(いわゆるオクトパスモデル)」です。私の認識では、日本企業はこれまで自称「統合報告書」で、このオクトパスモデルを模した各社独自のモデル図を作ることに一生懸命だったように思います。

しかし、その多くは、長期にわたる価値創造をめざす「統合思考」に基づくものではないために、納得感のある“価値創造ストーリー”を表現しているとは言い難いものでした。昨年あたりから変化の兆しはありますが、本文の内容についても、主要財務データを付録的に載せたものの、従来のCSR(サステナビリティ)報告書とあまり変わらないと言わざるを得ません。

オクトパスモデルはIIRCの提唱する統合報告書の全貌を一つの図に凝縮した優れもの、と私は理解しています。このモデルは、図下にある時間軸を意識した「長期にわたる価値創造(保全、毀損)」のために、「外部環境」の変化(私はメガトレンドと呼びます)を含めて、報告すべき8つの「内容要素」をストーリー性をもって語るべきことを端的に示しています。

なお、誤解なきよう申し上げると、「長期にわたる」とは、長期のことだけを考えればよいということではなく、短期・中期・長期の時間軸でバランスよく考えることを意味するものです。

- (資料)IIRC「国際統合報告フレームワーク」15頁に筆者加筆

価値創造の流れ

価値創造に向けたビジネス全体の流れとしては、以下のことを示しています。つまり、図左にある6つの資本群(財務・非財務要素からなる価値創造の源泉)がインプットとしてビジネスモデル(価値創造の仕組み)に投入され、事業活動を通じてアウトプット(製品・サービス、副産物および廃棄物)を産み出します。

その結果、インプットされた資本群は変化し、増加・減少あるいは相互に変換されて新たな6つの資本群(アウトカム)となります。その変化分が“創造された価値”に相当するのです。そして、それがまた新たなインプットとなるのです。実は、ここは価値創造のプロセスないしストーリーとしても重要なところゆえ、後日詳細に述べます。

資本群は、IIRCでは財務資本に加えて製造資本、知的資本、人的資本、社会・関係資本、自然資本の6つに分類されています。これらの資本群は経営資源そのものであり、いずれも企業の発展を支える“価値の蓄積”に他なりません。つまり、財務資本以外の諸資本が統合思考における「非財務要素」の基礎となります。よって、統合報告書では資本の説明は不可欠です。

国際的には評価の低い日本の統合報告書

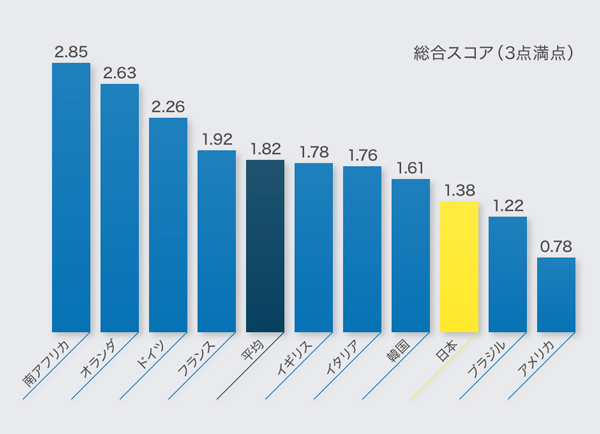

日本企業の多くは、率直に申し上げて、統合思考に基づく統合報告書のあり方を誤解しているのではないかと思います。内容要素についても無頓着のように感じます。果たしてと言うべきか、英国オックスフォード大学のエクレス教授達が昨年3月に公表した『統合報告書の10カ国比較分析』では、日本企業の発行する統合報告書の情報品質は低いと評価されました(図表3)。

- (資料)エクレス等『統合報告書の10カ国比較分析』を基に筆者作成

評価に当たっては、10カ国からそれぞれ優良と考えられる5企業が選ばれています。日本は、味の素、中外製薬、大和ハウス工業、コニカミノルタ、オムロンです(2017年度版統合報告書)。いずれもGPIF(年金積立金管理運用独立行政法人)の運用機関から表彰されているにもかかわらず、上記の結果となっています。それでは、彼らの評価基準はどのようなものでしょうか。

その評価基準はIIRCの「価値創造にかかわるマテリアリィ(ガバナンス)」に加え、内容要素(リスクと機会、戦略目標と資源配分、戦略目標の達成度、今後の見通し)の開示状況です(図表4)。スコアは評価項目ごとに3点満点で、「関連する開示なし」の場合には0点となります。

| 価値創造のマテリアリティ (ガバナンス) |

|

|---|---|

| リスクと機会 |

|

| 戦略目標と資源配分 |

|

| パフォーマンス (戦略目標の達成度) |

|

| 今後の見通し |

|

〔評価スコア(3点満点・4段階評価)〕

- 0点:関連する開示なし

- 1点:形ばかりの文章、あるいは上滑りの議論である

- 2点:トピックの議論は、主に現在のパフォーマンスに焦点を当てている

- 3点:トピックの議論は、短期、中期、長期の文脈で議論されている

- (資料)図表3に同じ。

評価結果は暫定とされ、企業別の詳細スコアも公表されていませんが、日本企業は全体として評価が低く、総合スコアは1.38点と半数未満であり、10か国の中で8位です。これは、統合思考に基づく内容要素が記載されていない、あっても内容が不十分ということが推定されます。評価項目別には、特に「パフォーマンス」と「今後の見通し」のスコアが低くなっています。

関係者からは驚きの声も上がりましたが、私は「統合思考」の認識が希薄な日本企業の低評価は当然の結果だと思います。言うまでもなく、彼らの評価(基準)は絶対・唯一のものではありませんが、その示唆することは謙虚に受け止める必要があります。足元のビジネスは疎かにできませんが、メガトレンドが経営環境を構造的に激しく変える現代にあっては、同時に中長期の価値創造(毀損防止)を戦略的に考えることが不可欠です。

現在成功しているビジネスモデルは、これまでの事業環境に適応して確立されたものです。しかし、その事業環境が大きく変化すると、そのビジネスモデルはどうなるでしょうか。需要と競争力を失えば捨てる決断も必要ですが、同時に新しいビジネスモデルの構築が必要です。これは本業転換にもつながり、将来の“事業ポートフォリオ”を戦略的に考えることに他なりません。ESG金融側はここを見ています。

次回 (3) は、「統合思考」をはじめCSR/CSV/SDGs/ESGのサステナビリティにかかわる諸概念の位置関係について解説します。

※本稿は、SBJ-Labに掲載されたコラムを転載しております。

https://www.sustainablebrands.jp/sbjlab/newscolumn/

※リンク先は、外部サイトとなります

(つづく)